No cenário financeiro contemporâneo, o score de crédito desempenha um papel de muita importância. Exerce influência direta sobre a trajetória financeira de qualquer consumidor.

Mais do que uma simples pontuação, ele atua como uma espécie de avaliação que determina a confiabilidade de um indivíduo aos olhos dos credores.

E nesse contexto, vamos tentar descomplicar o conceito do score de crédito. E não apenas definiremos o que é e por que é relevante, mas também ofereceremos conselhos práticos para aprimorar a sua pontuação.

O que de fato é o score de crédito

Pense no score de crédito como um espelho que não apenas reflete o histórico financeiro, mas também avalia a capacidade de um consumidor de cumprir suas obrigações financeiras.

Cada transação, pagamento ou atraso de contas influencia a construção dessa avaliação, que se torna crucial para transações futuras e oportunidades de crédito.

Essa pontuação é calculada considerando diversos fatores, todos interconectados para proporcionar uma visão completa da sua relação com crédito e pagamentos.

Principais fatores que contribuem para o score de crédito

- Histórico de pagamento: Este é um dos elementos mais influentes. Neste caso, pagamentos pontuais são fundamentais para manter um score saudável. Assim, atrasos ou pagamentos perdidos podem prejudicar significativamente sua pontuação.

- Tempo de crédito: Quanto tempo você tem tido crédito? Portanto, histórico mais longo geralmente é visto como um indicador de estabilidade e responsabilidade financeira.

- Tipos de crédito utilizados: Ter uma mistura saudável de crédito, como empréstimos, cartões de crédito e financiamentos, pode ser benéfico para sua pontuação, desde que gerenciados de forma responsável.

- Dívidas em excesso: A quantidade de dívidas que você possui é outro fator importante no cálculo do seu score de crédito. Se você estiver constantemente próximo ou ultrapassando o limite do seu crédito disponível, isso pode ser visto como um sinal de alerta para os avaliadores.

- Histórico recente de crédito: Buscar novos créditos em curtos intervalos de tempo pode sinalizar risco, pois pode parecer que você está enfrentando dificuldades financeiras.

A importância do score de crédito

O score de crédito é importante, especialmente para as instituições financeiras, pois o utilizam para avaliar o risco de emprestar dinheiro a um consumidor.

Aliás, é uma das principais métricas que determina não apenas a capacidade de uma pessoa obter crédito, mas também as taxas de juros associadas a uma liberação de recursos.

Por isso, um score elevado tende a resultar em taxas mais baixas, enquanto um score baixo pode resultar em taxas mais altas ou até mesmo na recusa de crédito.

- Banco oferece empréstimo no cartão de crédito em até 24x (mas precisa cuidado)

- Qual é o cartão de crédito mais fácil de ser aprovado e o limite para score baixo

Como o score de crédito é utilizado pelas instituições financeiras

As instituições financeiras usam seu score de crédito como um fator decisivo ao analisar solicitações de empréstimos, financiamentos ou mesmo ao aprovar a abertura de uma nova conta.

Portanto, quanto maior o score, maior a confiança que elas têm na sua capacidade de honrar compromissos financeiros.

Como verificar seu score de crédito

Para acessar seu score de crédito, diversas empresas (ou birôs de crédito) oferecem esse serviço, como Serasa, SPC e Boa Vista.

Geralmente, é possível verificar gratuitamente pela internet. Bastando, apenas, se cadastrar no site desses birôs.

Uma verificação regular de sua pontuação pode ser vital para compreender sua avaliação financeira atual e, assim, tomar medidas proativas para aprimorá-la.

Passos para verificar seu score de crédito na Serasa (gratuitamente)

Para realizar a consulta do CPF na Serasa, você pode optar por duas maneiras: utilizando o aplicativo Serasa ou visitando o site serasa.com.br.

Na página principal, clique na opção “Consultar CPF”.

Para prosseguir, será necessário criar uma conta, inserindo suas informações pessoais e assim acessar seu perfil na plataforma.

Após acessar, além de verificar a situação do seu CPF, você terá acesso a informações sobre possíveis dívidas negativadas.

Em casos de pendências, a plataforma também pode apresentar propostas para regularizá-las. Além disso, o seu score de crédito estará disponível, oferecendo uma visão abrangente da sua situação financeira.

Consulta no SPC, Boa Vista e outras opções grátis

Para verificar sua condição no SPC, clique aqui e, depois, já dentro do site, clique em “consultar CPF”. Faça o cadastro com suas informações pessoais.

No Boa Vista, é possível clicar aqui e ser redirecionado para a pagina principal. Após, é só clicar em “Consultar Agora” e inserir seu CPF; logo, terá acesso às informações necessárias.

Outras alternativas incluem consultas por meio do Acordo Certo, Consumidor Positivo e do aplicativo PicPay, por exemplo.

Como melhorar sua pontuação?

Além de verificar seu score, existem ações específicas que podem impulsionar sua pontuação.

Estratégias para melhorar o score:

- Pagamento pontual: Certifique-se de pagar suas contas antes do prazo de vencimento. Inclusive, pagamentos em dia são fundamentais para manter um bom score.

- Redução de dívidas: Concentre-se em reduzir suas dívidas, especialmente aquelas com altas taxas de juros. Isso pode ter um impacto positivo em sua pontuação.

- Não usar todo o limite de crédito:Para manter um bom histórico financeiro, é aconselhável não usar todo o limite do seu crédito disponível. Manter saldos baixos pode acabar contribuindo negativamente para sua avaliação de crédito.

- Diversificação de crédito: Amplie a diversidade em seus meios de crédito, considerando opções como cartões, empréstimos ou financiamentos. Certifique-se, no entanto, de gerenciar essas fontes de crédito de maneira responsável e controlada.

Consequências de um score baixo

Um score baixo pode ter implicações significativas como:

- Restrições financeiras: Dificuldade em obter empréstimos, financiamentos ou até mesmo aluguéis devido à desconfiança dos credores.

- Taxas de juros elevadas: Caso consiga crédito, as taxas de juros podem ser consideravelmente mais altas, o que aumenta o custo do crédito.

Portanto, como se percebe, se você busca ter uma boa relação no mercado, manter um bom score de crédito é essencial.

Nesse sentido, verificar seu score regularmente e tomar medidas para melhorá-lo são formas de garantir melhores oportunidades financeiras.

Pequenas ações hoje podem ter um grande impacto em seu futuro financeiro.

Por fim, leia mais:

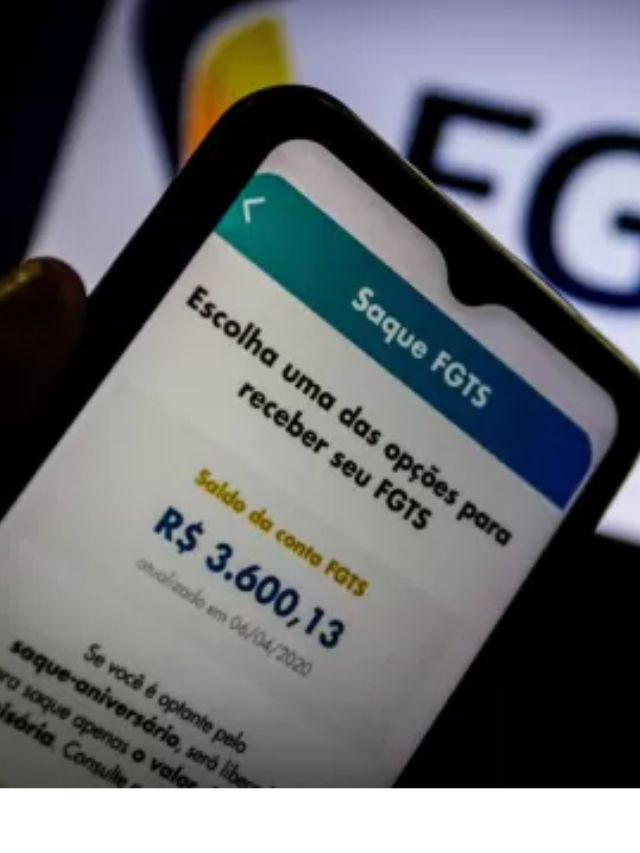

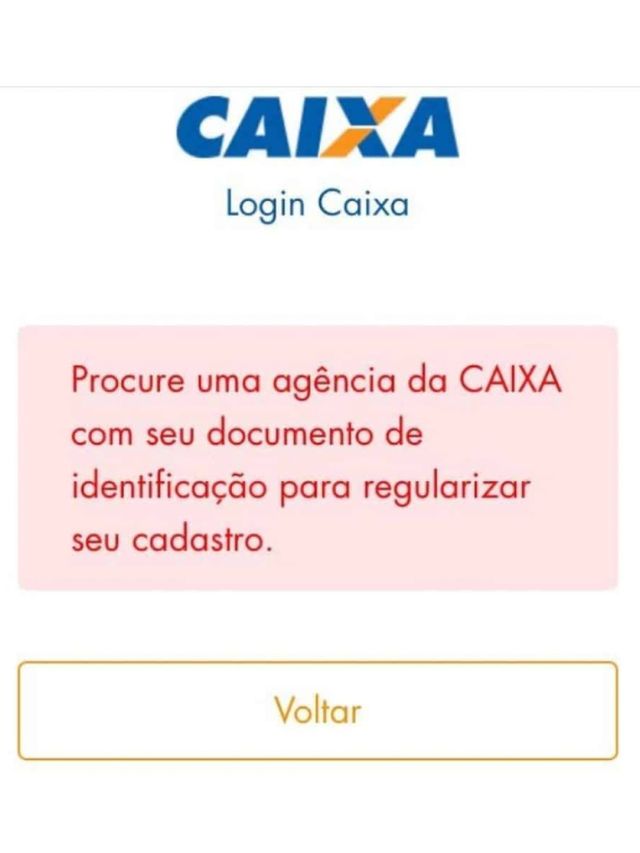

- Microcrédito CAIXA para MEI: dá para contratar? Banco explica

- Como voltar a ter crédito no Banco do Brasil? BB perdoa dívida?

Estou endividado e com score baixo

Como visto, quando o score está comprometido, a obtenção de crédito torna-se mais difícil, e as taxas de juros podem ser mais elevadas.

Para aqueles que enfrentam essa situação, é fundamental adotar estratégias eficazes para reverter o quadro.

Recuperação Gradual

Recuperar o score e sair das dívidas demanda paciência e disciplina financeira.

Inicialmente, é crucial identificar e organizar as dívidas, priorizando pagamentos. Negociar com credores para estabelecer planos de pagamento viáveis pode ser uma opção.

Além disso, é essencial manter um histórico consistente de pagamentos em dia, evitando novas dívidas e adotando práticas responsáveis de crédito.

Educação Financeira e Monitoramento

Investir em educação financeira é uma peça-chave na jornada de recuperação.

Compreender os hábitos que levaram ao score baixo e aprender a administrar eficientemente as finanças são passos fundamentais.

Utilizar ferramentas de monitoramento de crédito e consultar regularmente o próprio score, ajudam a acompanhar a evolução positiva.

Ao adotar medidas consistentes, é possível reverter o quadro e construir uma base financeira mais sólida para o futuro.